炒股就看金麒麟分析師研報,權(quán)威,專業(yè),及時,全面,助您挖掘潛力主題機會!

西山科技股價腰斬背后:超募近10億悉數(shù)用于理財 上市后天量融券賣出 | 回首2023

宏源藥業(yè)超募15億用20億理財 民生證券高額保薦費+原始股成大贏家 | 回首2023

港通醫(yī)療手握天量“優(yōu)質(zhì)”應(yīng)收賬款不融資IPO大募7.79億 政府背書“金字招牌”還能吃多久?| 回首2023

榮昌生物股價腰斬背后:產(chǎn)品放量趨緩管線青黃不接 估值邏輯或面臨重塑? | 回首2023

對于HPV疫苗賽道企業(yè)而言,2023年以及2024、2025年將是非同尋常的幾年,原因無他,國產(chǎn)9價HPV疫苗將在近年內(nèi)登陸國內(nèi)市場已成為行業(yè)內(nèi)的一致性預(yù)期,涉及上市公司包括萬泰生物(56.390, -3.95, -6.55%)、上海博唯、康樂衛(wèi)士(19.150, -1.22, -5.99%)和瑞科生物等。這也意味著由智飛生物(47.630, -1.12, -2.30%)獨家代理默沙東9價HPV疫苗,形成行業(yè)壟斷式競爭的市場格局即將面臨徹底重塑。

從營收占比看,2023年上半年,智飛生物代理產(chǎn)品(以HPV疫苗為主)營收占當期營收總額的比例超過96%,是公司的絕對支柱性業(yè)務(wù)。因此未來國產(chǎn)9價HPV疫苗上市將對公司主營業(yè)務(wù)造成較大沖擊,公司增長預(yù)期顯著弱化。

在此背景下,智飛生物不斷尋求打造第二生長曲線,包括與GSK簽署帶狀皰疹獨家銷售協(xié)議;利用體外孵化模式跨界布局GLP-1;加碼研發(fā),推動自主產(chǎn)品發(fā)展等。但從市場角度來看,相關(guān)布局或很難對沖HPV疫苗競爭格局惡化所帶來的影響,且自主產(chǎn)品的主要發(fā)力點,體外孵化模式伴隨著潛在的利益輸送風(fēng)險。

國產(chǎn)9價HPV疫苗上市在即 智飛“躺贏”時代步入終局

宮頸癌是全球最常見的婦科惡性腫瘤之一,2020年全球發(fā)病和死亡病例數(shù)分別達到60.4萬和34.2萬例,我國貢獻其中的約15-20%。

資料顯示,宮頸癌發(fā)病與HPV感染高度相關(guān),而HPV疫苗在海外已有超過15年使用經(jīng)驗,對于宮頸癌預(yù)防效果立竿見影且經(jīng)歷了時間考驗。目前全球共有4款產(chǎn)品上市,其中默沙東的Gardasil系列2021年全球銷售額達到56.73億美元,成為全球最暢銷非新冠疫苗產(chǎn)品。

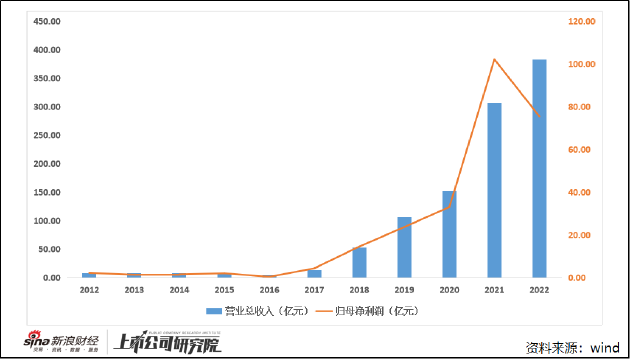

智飛生物與默沙東的合作始于2011年,最初主要負責(zé)麻腮風(fēng)三聯(lián)和23價肺炎產(chǎn)品在國內(nèi)市場的推廣和銷售。2018年,智飛生物與默沙東簽署補充協(xié)議鎖定9價HPV疫苗代理權(quán),隨后公司業(yè)績進入爆發(fā)增長階段,營收及凈利潤不斷創(chuàng)下歷史新高。

2022年,公司利潤水平出現(xiàn)拐點,相比2021年同期下降26.15%。從收入結(jié)構(gòu)看,2022年公司代理產(chǎn)品收入349.74億元,同比增長67.09%,主要源于市場對于HPV疫苗的大量需求。而自主產(chǎn)品收入32.85億元,同比大幅減少了66.12%。其原因在于隨著新冠疫情的結(jié)束,智飛生物重點布局的新冠疫苗業(yè)務(wù)慘遭滑鐵盧,這也直接導(dǎo)致公司對于代理產(chǎn)品的依賴度再度攀升。

據(jù)歷年年報數(shù)據(jù)顯示,智飛生物代理產(chǎn)品的營收占比由2021年的68.28%增長至2022年的91.4%,并進一步攀升至2023年上半年的96%,而9價HPV疫苗收入是代理產(chǎn)品收入的主要來源。從上述數(shù)據(jù)不難看出,剔除疫情擾動因素后,公司近年來的業(yè)績增長基本完全依賴于代理的HPV疫苗的迅速放量。

在智飛生物依靠9價HPV疫苗賺的盆滿缽滿的同時,競爭對手也在持續(xù)追趕。公開資料顯示,目前國內(nèi)已有4家企業(yè)的9價HPV疫苗處于Ⅲ期臨床,分別為萬泰生物、上海博唯、康樂衛(wèi)士、瑞科生物。

其中,萬泰生物、上海博唯、康樂衛(wèi)士三家企業(yè)的9價HPV疫苗均于2020年進入Ⅲ期臨床。由于9價HPV疫苗保護效力的評價金標準以預(yù)防高級別癌前病變?yōu)橹鳎C合受試者數(shù)量和臨床試驗現(xiàn)場的HPV感染率情況,三期臨床達到該終點至少需要5年以上的時間。因此按照時間推算,處于第一梯隊的3家公司的9價HPV疫苗正常而言將于2025年-2026年上市。

但是,根據(jù)國家藥監(jiān)局2023年7月11日發(fā)布的《人乳頭瘤病毒疫苗臨床試驗技術(shù)指導(dǎo)原則(試行)》顯示,若上一代疫苗采用公認的組織病理學(xué)終點,符合上市要求,且試驗疫苗經(jīng)藥學(xué)評估確屬迭代疫苗(基于第一代疫苗研發(fā)平臺開發(fā)的疫苗,擴大了HPV型別覆蓋范圍,而生產(chǎn)工藝、質(zhì)量標準等基礎(chǔ)條件與第一代疫苗相同或高度相似),則可按病毒學(xué)終點12個月高危型持續(xù)感染(PI12)申報上市,以縮短獲批上市的時間。

一般情況下,PI12定義為在相隔5—7個月采集的人體相關(guān)成分中,連續(xù)3次及以上經(jīng)PCR發(fā)現(xiàn)同一HPV型別核酸陽性。這表明,迭代疫苗最快可在12個月的臨床試驗后就申報上市。

萬泰生物于12月14日回復(fù)投資者提問時表示,公司9價HPV疫苗可以作為迭代疫苗來申報上市,Ⅲ期主臨床試驗V8期訪視的現(xiàn)場工作已完成,正在進行標本檢測工作。待V8臨床現(xiàn)場工作全面結(jié)束并完成相關(guān)所需檢測后,公司會根據(jù)病例累積情況,在滿足指導(dǎo)原則要求情況下第一時間申報。

此外,康樂衛(wèi)士在研發(fā)9價HPV疫苗之初,布局了3價HPV疫苗,并均已進入III期臨床試驗24個月訪視。如果3價HPV疫苗研發(fā)進展領(lǐng)先一步,即會作為康樂衛(wèi)士的第一代HPV疫苗,而9價HPV疫苗則屬于迭代疫苗。

因此,理想狀態(tài)下,萬泰生物、康樂衛(wèi)士的9價HPV疫苗或有望于2024年遞交上市申請。結(jié)合9價HPV疫苗上市之初,通過優(yōu)先審評程序僅用了8天就完成申請到上市的全流程來看,樂觀情況下相關(guān)產(chǎn)品甚至能夠在今年就登陸市場,即使保守估計,其上市時間也將在2025年-2026年左右。

事實上,我們無需細究競品的具體上市時間,以及智飛生物代理品種的先發(fā)優(yōu)勢及品牌效應(yīng)到底具有多強的市場競爭力,只需明確智飛生物9價HPV疫苗的壟斷格局不可持續(xù),且將在一兩年之內(nèi)被打破。

觀察世界上的偉大企業(yè),全以不同形式的壟斷屹立于世界之林。壟斷的最直接表現(xiàn),就是毛利率,即議價能力。一旦壟斷被打破,就必然導(dǎo)致議價能力的直線下滑進而拖累業(yè)績表現(xiàn)。近年來,智飛生物代理產(chǎn)品的毛利率持續(xù)下滑,由2018年的41.28%下降至2023年上半年的27.46%,側(cè)面反應(yīng)出其已預(yù)見到競爭格局惡化,提前采取措施搶占存量市場的商業(yè)策略。

無論從研發(fā)格局還是公司主動策略選擇來看,智飛生物憑借代理9價HPV疫苗“躺贏”的時代距離步入終局已經(jīng)越來越近,其業(yè)績高增長的預(yù)期也顯著弱化。或受此預(yù)期影響,智飛生物前復(fù)權(quán)后股價由2021年5月的153.06元/股高點持續(xù)下跌至目前的48.98元/股,總市值已縮水超6成。

第二曲線或難以挽救預(yù)期 體外孵化或存利益輸送風(fēng)險

在此背景下,智飛生物不斷尋求打造第二生長曲線,包括與GSK簽署帶狀皰疹獨家銷售協(xié)議;利用體外孵化模式跨界布局GLP-1;加碼研發(fā),推動自主產(chǎn)品發(fā)展等。但從市場角度來看,相關(guān)布局或很難對沖HPV疫苗競爭格局惡化所帶來的影響。

就帶狀皰疹疫苗而言,從供給角度看,智飛生物無法復(fù)制9價HPV疫苗的壟斷格局。2023年初,百克生物(51.260, -0.82, -1.57%)旗下的首款國產(chǎn)帶狀皰疹疫苗“感維”正式上市,并于4月啟動接種。相較于GSK的Shingrix只適用于50歲以上人群,感維的接種年齡段拓寬至40歲以上。此外,感維在價格上也更具優(yōu)勢,注射一劑即達到免疫,每劑售價約1369元。在批簽發(fā)量上,百克生物今年趕超GSK,上半年共有10批次。

從需求角度看,帶狀皰疹疫苗接種率一直很低。數(shù)據(jù)顯示,2021年,50歲及以上人口的帶狀皰疹接種率僅有0.1%。較低的接種率一方面在于帶狀皰疹本身并不會危及生命,疫苗收益顯著低于HPV疫苗;另一方面在于受眾人群為中老年群體,接種觀念培養(yǎng)較為困難。上述因素均會對產(chǎn)品放量造成一定的困難。

從既往數(shù)據(jù)看,GSK的Shingrix于2019年5月在國內(nèi)獲批用于50歲以上健康人群預(yù)防帶狀皰疹,2020年正式上市銷售,2020年-2023Q3累計實現(xiàn)批簽發(fā)37批次。按照此前中檢院披露的每批次數(shù)量估算,預(yù)計總數(shù)約為400萬支。根據(jù)2劑次免疫程序?qū)?yīng)3200元/人份測算,2020-2023年銷售總額約64億元,平均年銷售額約16億元,與HPV疫苗的體量差距巨大。

自主研發(fā)方面,智飛生物在研項目中同樣缺乏有競爭力的大單品,自主產(chǎn)品營收除2021年新冠疫苗業(yè)務(wù)量爆發(fā)之外,整體增長緩慢,基本維持在20-30億元左右,占營收比例始終在7%到9%左右徘徊。

以體外孵化形式跨界布局其他領(lǐng)域相對更具看點,但潛在的利益輸送風(fēng)險也尤為值得關(guān)注。11 月 23 日,智飛生物與宸安生物、重慶智睿投資有限公司(以下簡稱“智睿投資”)、張高峽就就收購宸安生物100%事宜達成初步意向,并簽署了股權(quán)收購意向協(xié)議。

資料顯示,宸安生物在研管線中的重組司美格魯肽注射液已進入3期臨床試驗,重組利拉魯肽注射液、德谷胰島素注射液則處于上市申報階段。因此,本次收購被解讀為智飛生物跨界布局糖尿病等代謝類疾病治療領(lǐng)域。

值得關(guān)注的是,智飛生物收購宸安生物事項系關(guān)聯(lián)交易。其中,智飛生物實控人蔣仁生、智飛生物分別持有智睿投資90%、10%的股權(quán),智睿投資又控制了宸安生物85%的股權(quán)。因此本次收購,實際是智飛生物向?qū)嶋H控制人蔣仁生收購資產(chǎn),或存在潛在的利益輸送風(fēng)險。仍有待公司未來進一步披露資產(chǎn)評估報告,進而確定收購價格是否公允,我們將持續(xù)關(guān)注。